Previdência: Excluir para crescer ou crescer com inclusão?

A lógica do raciocínio da reforma proposta pelo governo remete à ‘teoria do bolo’ encampada pelo regime militar nos anos 1970, segundo a qual primeiro é preciso crescer para depois distribuir; na versão atual, primeiro exclui-se, depois vem o crescimento.

Por Bráulio Santiago Cerqueira*

Publicado 21/06/2017 15:59

Muito se discute sobre a proposta de reforma da previdência (PEC no 287/2016) enviada pelo governo ao Congresso em dezembro de 2016, e agora em fase de votação na da Câmara (Substitutivo do relator). Pouco se fala, no entanto, da excepcionalidade da conjuntura econômica atual e dos pressupostos ortodoxos da reforma. Trazer estas questões à baila permite compreender que a proposta governamental não constitui exigência fiscal ou demográfica incontornável, muito menos escolha socialmente promissora.

A excepcionalidade do contexto econômico da reforma: recessão e colapso da receita previdenciária

A economia brasileira encontra-se em recessão desde fins de 2014. A retração média do PIB entre 2014 e 2016 chegou a – 2,3% a.a., queda superior às experimentadas no auge da crise da dívida externa no período 1981-1983 e na sequência do Plano Collor entre 1990 e 1992[1].

É evidente que uma retração como esta afeta os resultados fiscais, especialmente a receita. Mas o que chama a atenção no Brasil não é a magnitude dos déficits primários registrados a partir de 2014, inferiores à média das economias em desenvolvimento (em 2016, por exemplo, – 2,8% do PIB no Brasil e – 2,9% na média destes países); nossa especificidade reside no déficit nominal, que inclui o pagamento de juros da dívida pública, há muito tempo sem paralelo na economia mundial (em 2016, déficit nominal de – 10,4% do PIB no Brasil e – 4,7% do PIB na média dos países em desenvolvimento)[2].

Na previdência, de 1999 a 2008, antes da crise global internacional, a arrecadação líquida estrita do Regime Geral (RGPS), que exclui renúncias e desonerações e não computa a contribuição do governo, cresceu em termos reais a uma média de 6,2% ao ano, enquanto o gasto com benefícios aumentou 6,8% na esteira da valorização do salário mínimo e da expansão da cobertura do sistema.

De 2009 a 2013, o crescimento médio real anual da arrecadação saltou para 6,8%, e o gasto com benefícios variou em média 6,4%. Foi somente na crise de 2014-2016 que a receita previdenciária colapsou, com queda real anual média de – 3,2%, enquanto as despesas com benefícios cresceram 4,1%.

No que tange ao regime dos servidores federais (RPPS), as despesas com pessoal e encargos, que incluem inativos, encontram-se em 2016 em patamar inferior ao observado em 1999, 4,1% do PIB contra 4,4%, respectivamente[3].

Assim, se o salto recente das necessidades de financiamento do RGPS (sem a Seguridade) se deve, em grande medida, à gravidade do quadro recessivo e não a tendências demográficas de médio/longo prazos – somente em 2047 a razão de dependência entre crianças e idosos sobre a população em idade ativa ultrapassará a observada em 2000 –, por que o foco da proposta de reforma concentra-se na redução do acesso ao sistema e do valor dos benefícios ao invés de priorizar medidas diretas de apoio à retomada do crescimento e das receitas?

“Ajuste fiscal expansionista”: lógica e problemas

De acordo com a versão do governo brasileiro da tese do “ajuste fiscal expansionista”[4], (i) a raiz dos desequilíbrios macroeconômicos brasileiros radicaria no expansionismo fiscal anterior, (ii) não haveria alternativa pois o setor público caminha para a insolvência e (iii) o reequilíbrio fiscal recuperaria a confiança do setor privado e restauraria o crescimento.

Sobretudo, enfatiza-se a necessidade de limitar o crescimento da despesa pública, o que ensejou a aprovação da Emenda Constitucional (EC) no 95/2016, que prevê a redução forçada da despesa primária do Governo Central em % do PIB dos atuais 20% para cerca de 13% em 20 anos. A reforma da previdência remete a esta lógica de ajuste pelo lado das despesas primárias.

Em relação ao expansionismo fiscal, o período 2003 a 2016 testemunhou dois intervalos de impulso fiscal positivo: de 2006 a 2010 e de 2012 a meados de 2014. No primeiro deles, o crescimento médio real da economia alcançou 4,5% ao ano, no segundo, 1,8%. A crise brasileira, portanto, não se resume ao debate fiscal. Suas raízes, multidimensionais, remetem à piora do contexto internacional após 2008, à reversão, depois de 2010, do ciclo interno de consumo e de endividamento com altas taxas de juros, e à crise política e de governabilidade instaurada a partir de 2014 com efeitos severos, ao lado da queda do preço do petróleo, sobre os investimentos da Petrobras – que em 2010 chegou a responder diretamente por 10% do investimento agregado – e sobre a confiança na economia.

Quanto à inexistência de alternativas ao ajuste, pode parecer lógico equiparar o Estado a “donas de casa” ou “pais de família”, mas em essência esta é uma metáfora ideológica. Governos que arrecadam impostos, emitem a própria moeda e se endividam nela mesma, evidentemente, possuem maior flexibilidade financeira do que famílias e empresas.

No Brasil atual, o Governo Federal, mesmo após a queda das receitas provocada pela recessão, possui US$ 374,9 bilhões de reservas internacionais e mais de R$ 1,0 trilhão em caixa[5]. Por sua vez, com o predomínio do endividamento público em moeda doméstica, o custo da dívida é definido pela taxa Selic que é controlada pelo Banco Central e no momento se encontra em queda[6]. Isso mostra que há espaço fiscal federal para políticas de estímulo direto à economia e que o ajuste em despesas tal como vem sendo implementado é o resultado de escolhas e não uma exigência econômica.

Finalmente, o aperto fiscal (e da política econômica em geral) desde fins de 2014 foi contracionista e não expansionista. Em meio à desaceleração da economia e à crise política e de investimentos estatais, a compressão das despesas públicas, aliada ao choque de juros e crédito até 2016 coincidiu com uma das maiores recessões já registradas na história. E num círculo vicioso, os cortes de gastos e investimento públicos fragilizaram a demanda e enfraqueceram o emprego, contribuindo para a queda de receitas.

Excluir para crescer?

Em finanças públicas, o critério de avaliação das políticas não deve se circunscrever ao resultado orçamentário, afinal o governo não é uma “dona de casa”, mas repousar nos efeitos alocativos, estabilizadores e distributivos sobre a economia[7]. Nesse sentido, a Previdência Social constitui o centro do sistema de proteção social brasileiro, responsável por dinamização das economias locais mais dependentes de transferências governamentais, pela virtual extinção da miséria e pobreza entre a população idosa e por ¼ da queda da desigualdade experimentada entre 2003 e 2012[8].

Como, então, incide a proposta de reforma da previdência sobre esse sistema?

De acordo com números do governo, a economia estimada originalmente com a reforma para os próximos 10 anos poderia alcançar R$ 793 bilhões a valores de 2017. Com as mudanças do Substitutivo da Câmara, este número cairia para R$ 604 bilhões, ou seja, 76% da projeção original[9].

Tais estimativas dizem respeito ao RGPS, o RPPS federal não foi contemplado – talvez em função do aumento da incerteza sobre o sistema, uma vez que a queda futura dos valores de benefícios pode desencadear movimento de fuga dos contribuintes atuais para a previdência complementar, ampliando suas necessidades de financiamento de curto e médio prazos.

A menor “economia” proporcionada pelo Substitutivo reflete a retirada de alguns dos excessos do texto original, como a desvinculação de benefícios assistenciais e pensões do salário mínimo. Mas, persiste a direção central da reforma: enrijecimento das regras de acesso ao sistema (ampliação dos anos de contribuição, restrições ao acesso à previdência rural, aumento da idade mínima do benefício assistencial do idoso – BPC) e redução forçada de despesas (redução do valor do salário benefício e maiores exigências para obtenção da integralidade).

Dentre as medidas regressivas que integram o Substitutivo, cabe destacar: a exigência de contribuição mensal do trabalhador rural (que na agricultura familiar nem sempre vincula a produção ao mercado); a igualação do tempo de contribuição de mulheres (com mais dificuldade para contribuir) e homens; e a equiparação da idade mínima de professoras (com maior carga de trabalho doméstico) a de professores da educação básica.

A estes aspectos regressivos, devem-se acrescentar os efeitos da reforma sobre a pobreza e exclusão social. Nesse sentido, sobressaem os 25 anos (300 meses) mínimos de tempo de contribuição requeridos para a aposentadoria num mercado de trabalho em que 25% dos trabalhadores não conseguem aportar mais de 6 meses de contribuições ao sistema por ano[10]. Em suma, aumentará a exclusão previdenciária revertendo a tendência observada no país desde a Constituição de 1988.

A combinação de valores menores de benefícios com a impossibilidade prática de fração do mercado de trabalho em acessá-los deverá estimular a informalidade dos trabalhadores mais pobres e a subdeclaração dos maiores rendimentos. Ou seja, de uma ótica estritamente fiscal, os efeitos da proposta de reforma sobre são incertos uma vez que a redução de despesas associada à retirada de direitos fragilizará as receitas do sistema.

E, afinal, quais seriam os impactos sobre o PIB da redução das transferências previdenciárias no Brasil? Num extremo da ortodoxia, posição assumida pelo governo, “a transferência de recursos distorce o mercado de trabalho (impostos) e reduz a poupança agregada da economia”, o que significa “mais juros e menos PIB” evidenciando situação de “pseudo generosidade” da Previdência Social[11].

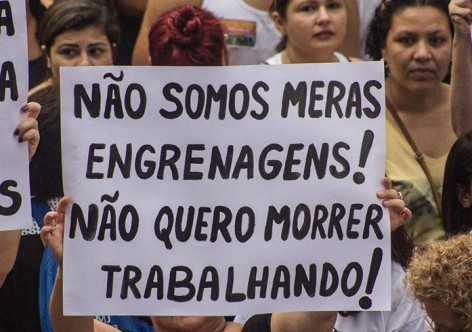

A lógica do raciocínio remete à “teoria do bolo” encampada pelo regime militar nos anos 1970, segundo a qual primeiro é preciso crescer para depois distribuir; na versão atual, primeiro exclui-se, depois vem o crescimento.

Noutra perspectiva, que privilegia a demanda na explicação dos processos de crescimento, quando aumenta a renda disponível de quem consome menos e diminui a da população com maior propensão ao gasto, o resultado líquido em termos de demanda agregada é menor, com queda do crescimento e da própria poupança agregada.

No caso concreto da reforma da previdência, a igualação do tempo de contribuição de homens e mulheres, o endurecimento das regras de acesso à aposentadoria e o aumento de idade mínima do BPC reforçam a pobreza e desigualdades. A reforma, portanto, tende a reduzir a demanda efetiva futura, desestimulando o investimento e o crescimento, e diminuindo a poupança ex post da economia.

Por uma outra agenda de crescimento com inclusão

Os pontos centrais da reforma que atentam contra o caráter protetivo e solidário do sistema previdenciário devem ser rejeitados, quais sejam: tempo mínimo de contribuição de 25 anos; exigência mensal de contribuição social para segurados rurais; e aumento da idade mínima do BPC idoso.

Ao invés de excluir para hipoteticamente crescer, é possível adotar rota alternativa assentada nas complementaridades entre proteção e promoção social e crescimento inclusivo. Mas como viabilizá-la por meio de escolhas concretas?

Em primeiro lugar, tendo em vista o papel distributivo do gasto social no Brasil[12]vis à vis o gasto com juros, de magnitude sem paralelo no mundo, é preciso reduzir as despesas financeiras do governo, por exemplo, por meio de maior convergência da taxa básica real de juros doméstica com a internacional.

Mesmo com as quedas recentes da taxa Selic, que passou de 14,25% a.a. em outubro de 2016 para 10,25% a.a. em maio de 2017, a taxa básica real brasileira, em razão da diminuição mais acentuada da inflação, subiu no conceito ex post (realizado) de 5,8% a.a. para 9,0% a.a. no acumulado em 12 meses[13].

Em segundo lugar, o contexto recessivo do último triênio não foi acompanhado de crescimento explosivo de despesas primárias, que caíram de 2015 em diante. Limitar na recessão a recomposição do gasto público com metas rígidas de primário e forçar no médio prazo sua redução em % do PIB compromete a recuperação e retira desnecessariamente graus de liberdade da política econômica na busca do pleno emprego.

Nesse sentido, cabe alterar as duas principais metas fiscais em vigor no país. Primeiro, com a adoção de meta de primário ajustada ao ciclo, ou seja, resultados menores e mais flexíveis nas fases de baixo crescimento e maiores na fase de alta de atividade. Segundo, por meio da revogação da EC no 95/2016, que impõe desnecessariamente ao Governo Central a implementação da opção política segundo a qual o sistema de direitos e proteção da “Constituição de 1988 não cabe no orçamento”, incluindo aí a Previdência Social.

Por seu turno, uma agenda alternativa afirmativa do direito à aposentadoria e do caráter e estimulador da geração de renda a partir das transferências previdenciárias, inclui:

i) no curto prazo, concessão bônus ao salário mínimo estendendo-o aos mais de 60% de benefícios do RGPS a ele indexados;

ii) revisão das renúncias de receitas previdenciárias federais, cujas projeções somam R$ 62,4 bilhões para 2017;

iii) reforço da fiscalização previdenciária e maior agilidade na cobrança da dívida ativa para estancar/reduzir o crescimento do estoque, que saltou de R$ 185,8 bilhões, em 2011, para R$ R$ 432,9 bilhões, em janeiro de 2017;

iv) reabertura do Fórum Nacional de Previdência, com presença de entidades representativas de aposentados, trabalhadores, empregadores e governo, para apresentação de medidas tendo em vista:

– a alteração futura da regra de reajuste do salário mínimo, válida até 2019;

– estímulos à formalização – e não precarização, como na reforma trabalhista em curso do trabalho, hoje em torno de 60%.

Este artigo é uma versão resumida do documento publicado em www.unacon.org.br.

As opiniões expressas neste artigo são de exclusiva responsabilidade do autor, não expressando necessariamente a opinião da Secretaria do Tesouro Nacional.

Notas

[1] Dados do IBGE.

[2] FMI (2016).

[3] Neste parágrafo e no anterior, dados de STN, Resultado do Tesouro.

[4] A ideia de que processos de consolidação fiscal promovem crescimento e não retração da economia, mesmo no curto prazo, a despeito da queda da demanda pública e/ou da redução da renda disponível privada. Ver Giavazzi & Pagano (1990).

[5]Dados do BCB.

[6] As informações sobre o custo do endividamento interno do Tesouro se encontram em STN, Relatório Mensal da Dívida.

[7] Seguimos aqui a prescrição central das “finanças funcionais” (LERNER, 1943).

[8]França (2011), MPS (2015) e IPEA (2015).

[9] MF (2017).

[10]MF (2016a).

[11] MF (2017b).

[12] Gaiger (2012).

[13] BCB.

*Bráulio Santiago Cerqueira é auditor federal de Finanças e Controle da Secretaria do Tesouro Nacional e mestre em economia